L’art. 41 della Legge professionale forense recita:

<<Il tirocinio professionale consiste nell’addestramento, a contenuto teorico e pratico, del praticante avvocato finalizzato a fargli conseguire le capacità necessarie per l’esercizio della professione di avvocato e per la gestione di uno studio legale nonché a fargli apprendere e rispettare i principi etici e le regole deontologiche>.

La legge di riforma della professione forense anche se ha ridotto il tirocinio professionale da 24 a 18 mesi, non ha di fatto sfruttato una ghiotta occasione per riqualificare il ruolo dei praticanti.

(novità esame di stato)

-

Primo semestre tra rimborso analitico e nota spese

La vita del giovane praticante è dura e tuttora non esistono meccanismi incentivanti standardizzati. La riforma non prevede la configurazione del tirocinio come lavoro subordinato ma il dominus deve riconoscere al praticante per i primi sei mesi un rimborso spese che vada a coprire tutti i costi sostenuti per conto dello studio.

Tuttavia, c’è da fare attenzione perché il rimborso spese non dovrebbe essere di tipo forfettario (altrimenti andrebbe a concorrere alla formazione del reddito) ma analitico (in tal modo si evita di inserire quelle somme nella dichiarazione dei redditi) rientrando nel regime del comma 5 del D.P.R. N 917 del 1986 e quindi come unico onere.

Il praticante, perciò, nei primi sei mesi di pratica deve predisporre una “nota spese” allegando i vari documenti giustificativi.

-

Secondo semestre tra sussidio e rimborso spese (redditi assimilati da lavoro dipendente)

Secondo l’attuale disciplina, al termine del primo semestre il praticante oltre a poter esercitare l’attività professionale sostituendo il dominus (sempre sotto il controllo e la responsabilità dello stesso ed entro limiti imposti dalla legge), potrebbe ricevere tramite un apposito contratto un’indennità o un compenso commisurato:

- all’attività svolta per conto dello studio e per l’effettivo apporto professionale.

Di norma la pratica forense viene considerata dal dominus come semplice periodo di training e l’eventuale rimborso spese o sussidio erogato al tirocinante va ricondotto ai redditi assimilati da lavoro dipendente come le borse di studio ex articolo 50, comma 1, lettera c).

Questi redditi vengono assoggettati all’art. 24 DPR n. 600/73, che prevede che i sostituti d’imposta, che corrispondano redditi assimilati a quelli di lavoro dipendente, operino all’atto del pagamento degli stessi, con obbligo di rivalsa, una ritenuta d’acconto dell’IRPEF dovuta dai percipienti, commisurata alla parte imponibile di questi redditi. In pratica il dominus trattiene all’atto del pagamento mensile la quota IRPEF ed è tenuto annualmente all’elaborazione dello schema di certificazione unica del modello CUD. Il praticante, all’atto della dichiarazione dei redditi, va a compensare la quote dovuta al fisco in base allo scaglione di reddito con le detrazioni di lavoro dipendente e dei carichi di famiglia. Secondo tale configurazione nulla è dovuto all’INAIL e c’è la possibilità in futuro di riscattare il periodo di tirocinio.

Giunti a questo punto è il caso di analizzare brevemente gli

altri strumenti attualmente utilizzati per inquadrare questo rapporto di lavoro:

-

Apprendistato

- Collaborazione a progetto

- Partita Iva

Apprendistato

L’istituto dell’apprendistato resta per il legislatore lo strumento privilegiato per coniugare formazione ed occupazione dei giovani quale contratto di primo ingresso nel mondo del lavoro. Il d.lgs 14 settembre 2001 n.167 all’art 5 recita : <<l’apprendistato di alta formazione e ricerca è utilizzabile per l’assunzione di soggetti di età compresa tra i diciotto e i ventinove anni (……) per il praticantato per l’accesso alle professioni ordinistiche >> .

Il giovane praticante potrebbe essere assunto con il contratto di apprendistato, purtroppo ci sono delle frizioni nell’impianto legislativo e delle incongruenze previdenziali:

-

l’apprendistato dovrebbe tendere all’occupazione di giovani ai fini di un successivo rapporto di lavoro subordinato, nel nostro caso però l’esercizio della professione è rivolto alla creazione di professionisti autonomi con propria partita IVA;

-

c’è anche il problema di incoerenza contributiva dovuto al fatto che l’assoggettamento per gli apprendisti è in favore dell’INPS, mentre in seguito all’abilitazione la contribuzione sarà dovuta alla Cassa Forense.

Quali sono i vantaggi per lo studio legale che inquadra il praticante come apprendista?

Sgravi contributivi e fiscali:

-

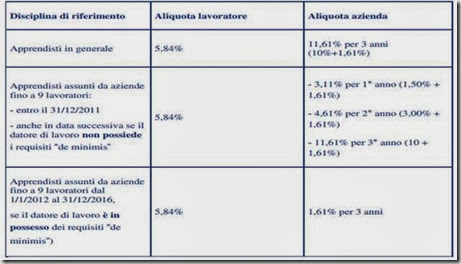

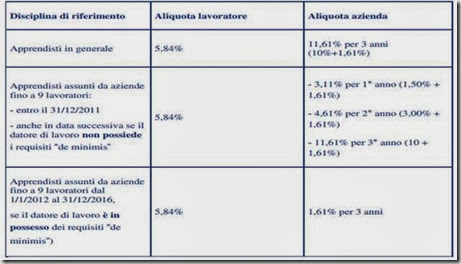

Con la Legge di stabilità 2012, per i contratti di apprendistato stipulati dal 1.01.2012 ed entro il 31 dicembre 2016, per i datori di lavoro con meno di 10 dipendenti, è stato introdotto uno sgravio contributivo del 100% nei primi tre anni di contratto, restando fermo il livello di aliquota del 10% per i periodi contributivi maturati negli anni di contratto successivi al terzo

[1];

-

Le spese relative alla formazione degli apprendisti non vanno computate nella base imponibile IRAP

[2]

La tabella precedente riassume le aliquote a carico del lavoratore e delle aziende per quanto concerne i contributi previdenziali dovuti all’INPS.

Allegato (da inserire?)

Come evidenziato dalla busta paga la base imponibile su cui va calcolata l’aliquota di competenza dell’ INPS (5,84%) è dato dall’imponibile contributivo arrotondato quindi su 511.

La base imponibile per l’IRPEF è data dalla differenza tra 510,89 (imponibile contributivo non arrotondato) e 29,84 (quota contributi INPS) ed è pari a 481,05. Applicando a questo ammontare l’aliquota del primo scaglione (23%) abbiamo 110,64 di imposta dovuta che andremo a compensare con le detrazioni da lavoro dipendente ed i carichi di famiglia. In questo caso nulla è dovuto.

-

Incentivi per lo Studio e per il praticante

-

La retribuzione dell’apprendista può essere inferiore per non più di due livelli rispetto al CCNL di riferimento;

-

Crescita umana e professionale del praticante;

-

Instaurazione di un rapporto di fiducia virtuoso tra il dominus e il praticante tale da favorire un incremento della produttività.

Collaborazione a progetto

Non è possibile inquadrare un praticante con questa tipologia contrattuale

Non è possibile inquadrare un praticante con questa tipologia contrattuale.

Riporto qui un breve estratto del sole 24 ore

[1] <<

il divieto per i liberi professionisti. In particolare

non può essere assunto con contratto a progetto chi esercita professioni intellettuali per le quali è necessaria l’iscrizione a specifici Albi professionali (come avvocati e dottori e ragionieri commercialisti, giornalisti, architetti e ingegneri, etc.), tenuti e aggiornati dai rispettivi Ordini che devono accertare i requisiti per l’iscrizione e provvedono all’eventuale cancellazione o sospensione degli iscritti su cui esercitano un potere disciplinare (art. 2229 c.c.). Ciò significa che il lavoro a progetto non può trovare applicazione nei confronti dei numerosi praticanti presso gli studi professionali delle varie categorie iscritti nei registri tenuti dagli Ordini territoriali.>>

Apertura della Partita Iva -Regime di vantaggio

All’atto della apertura della P.IVA il giovane professionista ha la facoltà di optare per il regime fiscale di vantaggio:

-

per i primi cinque anni a prescindere dall’età;

-

per i primi cinque anni e fino al compimento del trentacinquesimo anno di età.

semplicemente barrando un’apposita casella nel modello precompilato dell’Agenzia delle Entrate.

Il professionista che si avvale di siffatto regime è esentato dalla tenuta della contabilità (ha come unico obbligo la conservazione dei documenti), anche all’atto dell’apertura della P.IVA è agevolato in quanto non ha bisogno di utilizzare il canale ComUnica ma deve solo presentare il modello cartaceo all’Agenzia delle Entrate. Se prima della riforma c’era la facoltà di non iscrizione alla Cassa Forense, qualora il giovane avvocato non raggiungesse determinati parametri reddituali, ora a prescindere dai parametri reddituali, secondo l’art 21 della legge 247/12 commi 8-9-10 vige l’obbligo di iscrizione alla cassa all’atto dell’iscrizione all’albo. Di fatto viene vietata la Previdenza alternativa relativa alla Gestione Separata dell’INPS.

Aprendo la P.IVA si è obbligati a compilare il modello Unico.

Le aliquote relative ad IRPEF, IRAP( nel caso in cui non ci sia autonoma organizzazione), Addizionali comunali, regionali e iva vengono ricomprese in un’imposta sostitutiva con aliquota del 5% da applicarsi al reddito netto.

Questo è dato dalla differenza tra le parcelle incassate, i costi pagati e i contributi. Vige il cosiddetto principio per cassa.

Se per i normali possessori della P.IVA i contributi alla cassa forense vengono visti come un onere deducibile (da inserire nel quadro RP del modello Unico), con tale regime diventano un costo e devono essere inseriti nel riquadro LM (e non vanno a confluire nel riquadro RN relativo all’IRPEF) del Modello Unico.

Allegato 1 e Allegato 2 (da inserire)

Allegato 1 e Allegato 2 (da inserire)

Cosa può fare il Praticante Avvocato (abilitato) dal completamento della pratica forese fino all’abilitazione?

- può sfruttare due istituti :

Collaborazione occasionale

Largamente utilizzata dai praticanti avvocati.

Il praticante avvocato qualora non superi i trenta giorni lavorativi nell’anno solare e i 5'000 € di compenso dallo stesso committente (vanno escluse le spese a sostenute per conto dello stesso) può assoggettarsi con una piccola forzatura [Non professionali: i soggetti iscritti in albi professionali non potranno svolgere collaborazioni occasionali aventi ad oggetto l’attività protetta dall’albo] al regime delle collaborazioni occasionali.

-

Con questo regime all’atto della stesura della parcella deve evidenziare l’emolumento lordo sul quale si applica la ritenuta del 20%;

-

Il committente verserà con un F24 la ritenuta pari al 20%;

-

Fiscalmente i redditi prodotti in seguito alla prestazione occasionale vengono classificati, in base all’art 67c.1 lettera I del TUIR, come “Redditi Diversi”, quindi all’atto della dichiarazione da presentare nell’esercizio successivo la ritenuta trattenuta dal committente viene riconosciuta come versamento IRPEF;

-

Viene tassato il reddito complessivo in base agli scaglioni IRPEF, dall’imposta lorda così determinata vado a detrarre la ritenuta trattenuta dal committente.

Semplificando:

qualora abbia effettuato solo prestazioni occasionali per un importo di 5’000 € dovrà sostenere un’imposta IRPEF lorda di 1’150 € (5'000 * 23%), però avendo subito ritenute per 1'000 (5000*20%) e compensando il tutto con altre detrazioni (ad esempio:carichi di famiglia, spese mediche) nella maggior parte dei casi oltre a non dovere niente al fisco mi ritroverò a vantare un credito.

All’atto della apertura della P.IVA il giovane professionista ha la facoltà di optare per il regime fiscale di vantaggio:

All’atto della apertura della P.IVA il giovane professionista ha la facoltà di optare per il regime fiscale di vantaggio:

All’atto della apertura della P.IVA il giovane professionista ha la facoltà di optare per il regime fiscale di vantaggio:

All’atto della apertura della P.IVA il giovane professionista ha la facoltà di optare per il regime fiscale di vantaggio: